知らないと損する「高額療養費制度」の威力

「大きな病気をしたら医療費が何百万円もかかる」——そう思い込んでいませんか。実は、日本の公的医療保険には「高額療養費制度」という強力なセーフティネットがあります。この制度を知っているかどうかで、保険に対する考え方は大きく変わります。

100万円の医療費が8万円台に

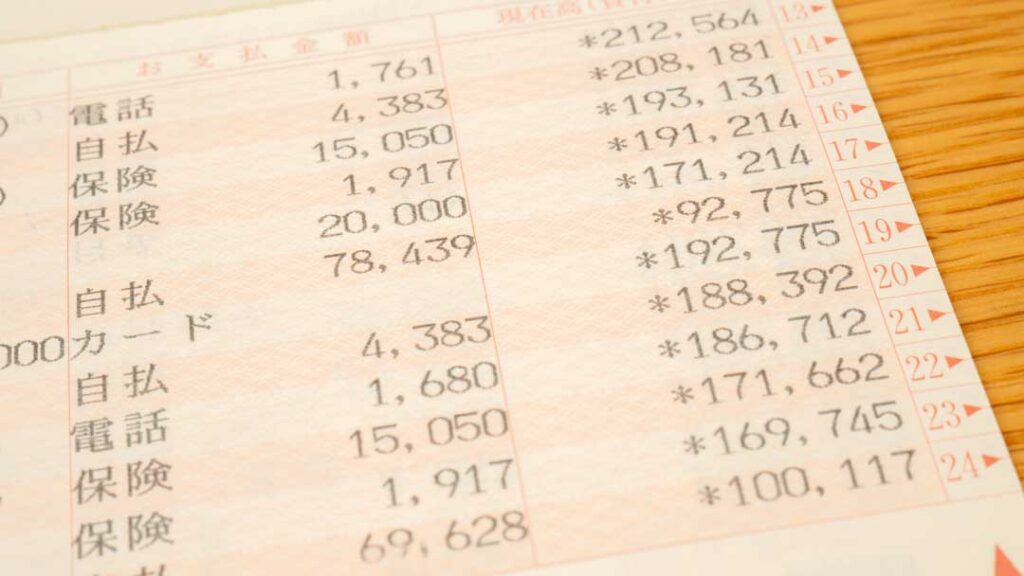

高額療養費制度とは、1ヶ月の医療費が一定額を超えた場合、超過分が払い戻される制度です。69歳以下で年収370万〜770万円の方の場合、自己負担の上限額は以下の計算式で決まります。

80,100円 +(医療費 − 267,000円)× 1%

具体例で見てみましょう。仮に1ヶ月の医療費が100万円かかったとします。通常なら3割負担で30万円の支払いですが、高額療養費制度を使えば、自己負担は約8万7,430円で済みます。

| 医療費総額 | 通常の3割負担 | 高額療養費適用後 |

|---|---|---|

| 50万円 | 15万円 | 約8万2,430円 |

| 100万円 | 30万円 | 約8万7,430円 |

| 200万円 | 60万円 | 約9万7,430円 |

医療費が200万円かかっても、自己負担は10万円弱。これが日本の公的医療保険の実力です。

さらに「多数回該当」で負担軽減

同一世帯で直近12ヶ月に3回以上高額療養費が支給されると、4回目以降の自己負担限度額がさらに軽減されます。これを「多数回該当」と呼びます。年収370万〜770万円の方の場合、4回目以降は44,400円まで下がります。

つまり、長期の治療が必要な場合でも、毎月の医療費は5万円以下に抑えられる可能性が高いのです。

会社員なら「傷病手当金」という強い味方

会社員の方には、もう一つ心強い制度があります。それが「傷病手当金」です。

傷病手当金とは、病気やケガで会社を休んだ場合に、健康保険から支給される給付金です。支給額は標準報酬日額の3分の2。月収30万円の方なら、月額約20万円が支給されます。支給期間は最長1年6ヶ月です。

| 対象者 | 健康保険に加入している会社員・公務員 |

|---|---|

| 支給額 | 標準報酬日額の約2/3 |

| 支給期間 | 最長1年6ヶ月 |

| 待機期間 | 連続3日間の休業後、4日目から支給 |

会社員であれば、病気で働けなくなっても1年半は収入の3分の2が保障されるわけです。この制度があることを考えると、高額な就業不能保険に入る必要性は低くなります。

ただし、自営業者・フリーランスの方は傷病手当金がありません。国民健康保険には傷病手当金の制度がないため、自営業の方は民間の就業不能保険を検討する価値があります。

「貯金200万円」が保険不要の分岐点

では、具体的にいくら貯金があれば、民間の医療保険やがん保険は不要になるのでしょうか。

がんになった場合を例に考えてみましょう。がん治療にかかる費用の内訳は、おおよそ以下のとおりです。

| 2年間の医療費 | 約145万円(高額療養費適用後) |

|---|---|

| 入院費用 | 約20万円 |

| 生活費の補填 | 約30万円 |

| 合計 | 約195万円 |

つまり、独身の方なら貯金200万円があれば、がん保険に入らなくても対応できる計算になります。家族がいる場合は、生活費の補填が増えるため、400〜500万円が目安です。

ただし、200万円では足りないケースも

注意が必要なのは、上記の計算は「公的医療保険が適用される治療」を前提としていることです。以下のケースでは、200万円では足りない可能性があります。

先進医療を希望する場合:陽子線治療は約270万円、重粒子線治療は約320万円かかります。これらは全額自己負担です。

自由診療を選択する場合:公的保険の対象外となり、治療費全額が自己負担になります。

貯金を他の目的に使う予定がある場合:子どもの教育費や住宅購入の頭金として貯蓄している場合、その資金をがん治療に回すわけにはいきません。

こうしたケースに該当する方は、貯金だけに頼らず、保険での備えも検討すべきでしょう。次のページでは、「不要な保険」を見分けるための具体的なポイントを解説します。